債券と株式とは?

債券と株式の基本的な定義を解説

債券と株式の基本的な定義は以下の通りです。

債券の定義

債券は、企業や政府などが資金を調達するために発行する「借用証書」のようなものです。債券の購入者は発行者にお金を貸す形になり、発行者は一定期間にわたって利息(クーポン)を支払い、満期時には元本を返済することを約束します。

- 発行者:政府、企業、地方自治体、政府機関など

- 投資家の立場:債権者(お金を貸す側)

- リターン:定期的に支払われる利息と、満期時の元本返済

- リスク:信用リスク、金利リスクなど

株式の定義

株式は、企業が資金を調達するために発行する「所有権の一部」を表す証券です。株式を購入した投資家は、その企業の一部を所有することになり、企業の業績に応じて株価の上昇や配当金を受け取る権利が与えられます。

- 発行者:株式会社

- 投資家の立場:株主(企業の所有者の一部)

- リターン:株価の値上がり(キャピタルゲイン)や配当金

- リスク:価格変動リスク、企業の倒産リスクなど

比較まとめ

債券は借入れに対する返済の約束(債権者)で、利息収入が得られる。

株式は企業の所有権の一部(株主)で、企業の成長に伴う利益や配当を享受できるが、リスクも高い。

リスクとリターンの違い

債券と株式における投資リスクと収益性の比較

債券と株式における投資リスクと収益性の比較は、以下のポイントで整理できます。

投資リスクの比較

債券のリスク

信用リスク:発行者(企業や政府)が債務不履行(デフォルト)に陥るリスク。特に企業の社債ではこのリスクが大きくなる。

金利リスク

市場金利が上昇すると、既発債券の価値が下がる。これにより、債券価格が変動し、売却時に損失を出す可能性がある。

インフレリスク

債券の利息収入がインフレに追いつかないと、実質的な購買力が低下するリスクがある。

流動性リスク:市場での取引量が少ない債券は、売却しにくくなるリスクがある。

株式のリスク

価格変動リスク:株価は企業業績や市場環境に強く影響され、大きく上下する可能性がある。経済の変動や企業の経営不振により、株価が急落することがある。

経済リスク

景気の悪化や政治的な不安定要因によって、株式市場全体が低迷するリスクがある。

倒産リスク

企業が破産した場合、株式はほぼ無価値となり、投資金が全額失われる可能性がある。

配当リスク

企業が利益を上げなければ、配当金が支払われないリスクがある。

収益性の比較

債券の収益性

固定的な利息

債券投資では、事前に決められた利息(クーポン)が定期的に支払われる。一般的に利息は比較的安定しており、リターンも予測しやすい。

満期時の元本返済

債券を満期まで保有すれば、発行時に約束された元本が返済されるため、収益が予想しやすい。

低リターン

債券は株式に比べてリスクが低いため、その分リターンも低めであることが多い。特に国債など安全性が高い債券の利率は非常に低い。

株式の収益性

キャピタルゲイン(値上がり益)

株価の上昇による利益。株式は企業の成長とともに株価が上昇する可能性があり、大きなリターンが期待できる。

配当金

企業が利益を上げれば、株主に対して配当金が支払われる可能性がある。これは追加的な収益源となる。

高リターン株式は成長企業に投資することで高いリターンを得られる可能性があるが、その分リスクも高い。

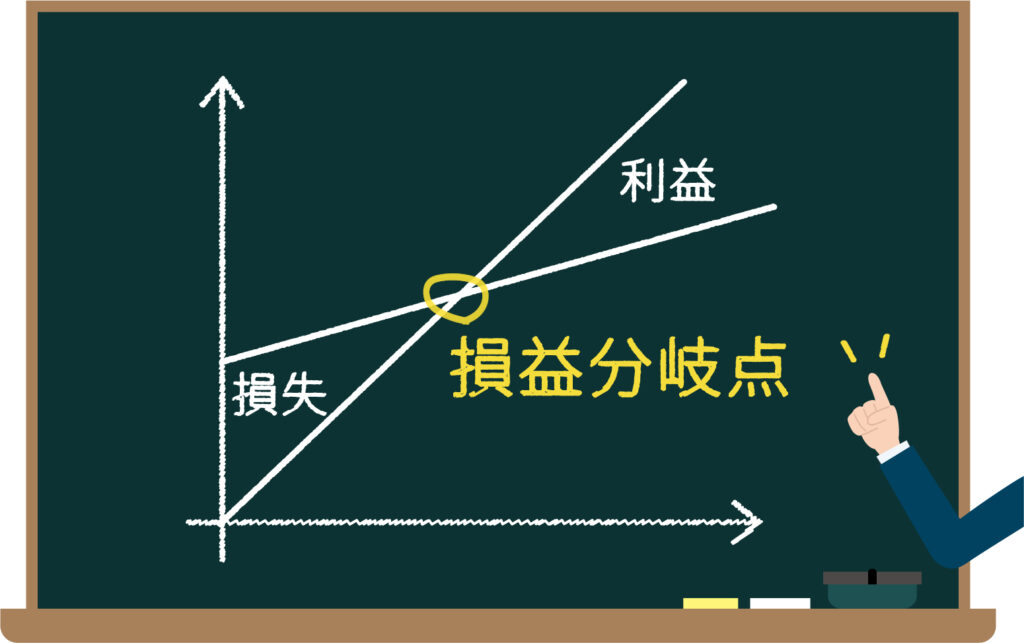

リスクとリターンのトレードオフ

債券はリスクが低い分、リターンも控えめで、特に長期的な運用ではインフレによる価値低下の影響を受けやすい。

株式はリスクが高いものの、成功した場合のリターンは非常に大きくなる可能性がある。特に長期的には、経済成長を背景に大きな資産増加が見込まれる。

価格変動の仕組み

債券の価格変動要因と株式の価格変動要因

債券と株式の価格変動要因はそれぞれ異なり、投資家が直面するリスクや市場の影響も異なります。以下にその主な要因を整理します。

債券の価格変動要因

金利変動

金利リスクが債券価格に最も大きな影響を与えます。一般的に、金利が上昇すると、既発債券の価格は下がり、逆に金利が下がると価格は上がります。これは、既発債券の利息が市場の新しい金利と比較されるためです。

例

市場金利が上がると、新しく発行される債券はより高い利息を提供します。そのため、既に発行された低利息の債券は相対的に魅力が低下し、価格が下がる傾向にあります。

信用リスク

債券の発行者の信用力が価格に影響します。企業や国の財政状態が悪化し、債務不履行(デフォルト)のリスクが高まると、債券の価格は下がります。逆に、信用力が高まると価格は上昇します。

例

発行体の格付けが引き下げられると、その債券はリスクが高いと見なされ、価格が下落します。

残存期間

債券の残存期間が価格に影響します。長期債券は金利変動や信用リスクに敏感で、短期債券よりも価格変動が大きくなる傾向があります。満期が近づくにつれて価格は額面金額に近づきます。

インフレリスク

インフレが進行すると、債券の利息や元本の実質的な購買力が低下するため、債券の価格が下がることがあります。

市場の需給

債券市場の需給関係も価格に影響します。例えば、市場で債券の需要が高まると価格は上がり、需要が低ければ価格は下がります。

株式の価格変動要因

企業業績

企業の収益や成長性**が株式の価格に直接影響します。好調な業績や利益の増加が見込まれる企業の株価は上昇し、業績が悪化した場合は株価が下落します。

例

四半期決算で予想を上回る利益を発表した企業の株価は急上昇することが多いです。

経済状況や景気

株式市場全体は、景気の動向や経済成長率に強く影響されます。経済成長が加速する局面では、企業の利益が増える期待から株価が上昇し、逆に景気が後退すると株価は下落します。

例

景気後退時には、多くの企業の収益が減少し、株価が下がる傾向があります。

金利

金利の上昇は、株価に対して一般的にマイナスの影響を与えます。金利が上昇すると、企業の借入コストが増えるため利益が圧迫されるほか、債券などの安全資産への投資が相対的に有利になるため、株式市場から資金が流出します。

投資家の心理・市場のセンチメント

株式市場は投資家の心理や期待感に大きく左右されます。好材料や新技術への期待、悪材料や不安材料が報道されると、それに反応して株価が急激に動くことがあります。

例

新技術の発表で企業に対する期待感が高まり、株価が急騰することがあります。

政治・社会的要因

政治リスクや国際情勢の変化、例えば政権交代や国際貿易摩擦、地政学的リスクなども株式の価格に影響を与えます。これらの要因が企業の業績に不透明感を与えると、株価が下落することがあります。

配当金

企業が配当金を支払う場合、配当金が増加すれば株価も上昇する傾向にあります。逆に、配当が減額されると株価が下がることがあります。

まとめ

債券の価格変動要因は主に金利変動や発行体の信用力に依存し、比較的予測しやすい。

株式の価格変動要因は企業業績や市場全体の動向に強く影響され、変動が激しくなることが多い。

債券は比較的安定した動きが期待できるのに対し、株式は多様な要因によって価格が大きく変動し、高いリターンを狙える反面、リスクも大きいのが特徴です。

投資目的の違い

債券と株式の投資目的別の特徴

債券と株式の投資目的別の特徴を比較すると、投資家が目指すゴールによって選択すべき資産が異なります。それぞれの特徴を目的ごとにまとめます。

安全性を重視したい場合

債券の特徴

債券は、元本の返済と利息の支払いが約束されているため、比較的安全性が高い投資先とされています。特に国債などの信用力が高い発行体の債券は、リスクが少なく安定したリターンが期待できます。

リターン

利息(クーポン)が定期的に支払われ、満期時に元本が返還されるため、予測可能なリターンが得られます。

リスク

信用リスクが低く、金利リスクやインフレリスクはあるものの、株式に比べて価格変動は小さい。

株式の特徴

株式は企業の業績や市場の変動に左右され、価格変動が激しいため、安全性を最優先する投資目的にはあまり向きません。株価が大きく下落するリスクがあります。

リターン

高いリターンが期待できるものの、元本が保証されていないため、価格が大きく下がる可能性もある。

安定した収入を得たい場合

債券の特徴

債券は、購入時に定められた利息(クーポン)が定期的に支払われるため、安定した収入源として利用できます。特に長期の債券を保有することで、毎年一定額の利息収入を得ることが可能です。

リターン:利息収入は定期的に受け取れるため、安定したキャッシュフローを得たい投資家に適しています。

株式の特徴

株式も配当金を通じて収入を得ることができますが、配当は企業の業績に左右されるため、安定性という面では債券ほど確実ではありません。配当が出ない企業や業績悪化により配当が減額されるリスクもあります。

リターン

配当金は債券の利息よりも高い場合がありますが、配当は保証されていないため、不安定です。

長期的な資産成長を目指したい場合

債券の特徴

債券は元本の安全性が高く、利息収入が定期的に得られるため、資産の**保全**には適しているものの、長期的に資産を大きく成長させる目的には不向きです。債券のリターンは株式に比べて低い傾向があります。

リターン

インフレ率を上回るリターンが得にくいため、長期的な資産増加には向いていません。

株式の特徴

株式は、長期的に保有することで、企業の成長や株価の上昇を通じて大きなリターンが期待できます。特に成長企業の株式を長期保有すれば、時間の経過とともに株価が大きく上昇する可能性があります。

リターン:長期的には株式市場全体が成長しやすいため、株式は長期的な資産成長を目指す投資家にとって有利です。

インフレ対策をしたい場合

債券の特徴

債券はインフレ時に元本や利息の実質的な価値が低下するリスクがあります。特に固定利付債券は、インフレに対して脆弱です。

リターン

インフレが進むと、債券の利息収入の購買力が落ちるため、インフレ対策には不向きです。

株式の特徴

株式は企業の利益がインフレとともに上昇することが多いため、インフレ時でも資産の実質価値を維持または増加させる可能性があります。企業の売上や利益がインフレとともに上がれば、株価も上昇することが期待できます。

リターン

インフレに強い資産とされ、特に長期的にはインフレを上回るリターンが期待できることが多い。

リスク許容度に応じた投資

債券の特徴

低リスク志向の投資家に適しており、資産の一部を安定して保全したい場合に有効です。退職後の生活資金の確保や、リスクを最小限に抑えたい投資家に向いています。

リターン

低リスクである代わりに、リターンも低めです。

株式の特徴

リスクを取って高いリターンを目指す投資家に適しています。特に若い投資家や長期的に資産を成長させたい場合には、株式の高いリターンが魅力となります。

リターン

高リスクですが、その分高リターンが期待でき、リスク許容度が高い投資家に向いています。

まとめ

債券は、安定した収入や安全性を重視する投資家に適しており、リスクが低い代わりにリターンも限定的です。

株式は、長期的な資産成長や高リターンを目指す投資家に適しており、リスクが高いものの、インフレ対策や長期的な成長には優れています。

投資目的に応じて、債券と株式を組み合わせてポートフォリオを構築するのも一つの戦略です。

配当・利息の違い

債券の利息(クーポン)と株式の配当の違い

債券の利息と株式の配当は、どちらも投資から得られる収益ですが、その性質や仕組みは大きく異なります。以下にそれぞれの違いを詳しく説明します。

支払いの確実性

債券の利息(クーポン)

債券は企業や政府が資金を調達するために発行する借入証書のようなものです。債券の発行者は債券を購入した投資家に対して、あらかじめ決められた利息(クーポン)を定期的に支払います。

支払いの確実性

利息は契約で定められているため、発行者が倒産しない限り、利息は定期的に支払われ、満期時には元本が返済されます。これは固定的であり、支払われることが約束されています。

株式の配当

株式は企業の所有権の一部を表し、投資家はその企業の業績に応じて**配当金**を受け取る権利があります。配当は、企業が利益を出した場合にその一部を株主に還元するものです。

支払いの確実性

配当は企業の業績次第であり、利益が出ない場合や経営判断で配当を出さないこともあります。**不確実**であり、支払いは約束されていません。経済状況や企業の方針により、配当金の額が変わる、または支払われない場合もあります。

収益の変動性

債券の利息

債券の利息は固定されているか、変動利率型の場合でも一定の計算式に基づいています。通常、発行時に定められた利率に基づき、定期的な利息が支払われます。

変動性

利息は基本的に一定であり、発行時に決まった利率に基づいて支払われます。市場の変動や企業業績にはほとんど影響を受けません。

株式の配当

株式の配当は企業の業績に依存しており、業績が良い場合は配当が増えることがありますが、業績が悪化すれば減額されることがあります。

変動性

配当金は変動しやすく、企業の利益や経済状況に左右されます。また、成長企業は配当を出さず、利益を再投資するケースも多く、無配の可能性もあります。

優先順位

債券の利息

債券は借金であるため、企業や政府が破綻した場合でも、債権者(投資家)は優先的に元本と利息を回収する権利を持っています。債権者は株主よりも優先的に返済を受けるため、相対的に安全性が高いといえます。

株式の配当

株主は企業の所有者であるものの、企業が倒産した場合は債権者よりも返済の優先順位が低く、残った資産があれば配当が受け取れる可能性がありますが、元本が全く戻らないこともあります。

税制面での違い

債券の利息

債券の利息は、一般的に利子所得として課税されます。国によって税制は異なりますが、通常、債券利息には一定の税率が適用されます。

株式の配当

株式の配当は、配当所得として課税されます。国によって配当金にかかる税率は異なりますが、配当金に対する税制優遇措置がある国もあります。たとえば、配当金の一部が非課税になったり、税率が軽減されたりすることがあります。

利回りと成長性

債券の利息

債券は発行時に定められた利率に基づき、利息が支払われます。一般的に**利回りは低め**で、長期間にわたって安定した収益を得ることができます。ただし、成長性は期待できません。

株式の配当

株式は、企業の成長によって配当が増加する可能性があります。特に成長企業では、業績が良くなれば配当金が増えることが期待できます。ただし、逆に業績が悪化すれば配当が減少するリスクもあります。長期的には株価の上昇とともに資産成長が期待できるため、配当だけでなくキャピタルゲインも狙えるのが特徴です。

まとめ

債券の利息は固定的で支払いが確実な収益源であり、安定した収入を求める投資家に向いています。リスクが少なく、予測可能な利息収入が得られます。

株式の配当は変動的で、企業の業績に依存し、配当が出ないこともありますが、長期的な成長を期待できる投資家に向いています。配当の他に株価の値上がりによるキャピタルゲインも見込めますが、その分リスクが高いです。

保有者の権利の違い

債権者としての権利 vs 株主としての権利

債券と株式の投資において、投資家の立場とその権利は大きく異なります。債券では「債権者」、株式では「株主」として、権利やリスクの性質が異なるため、それぞれの特徴を比較して説明します。

債権者としての権利(債券)

債券を購入する投資家は、発行者(企業や政府)に対して債権者となります。これは企業に資金を貸し付けた立場であり、以下のような権利を持ちます。

① 元本返済と利息の受け取り権

債権者は、債券発行時に定められた条件に従って、元本の返済と利息(クーポン)を定期的に受け取る権利があります。利息の支払いは通常、半年に1回または年に1回行われ、満期時に元本が返還されます。

確実性

契約で定められた通り、利息と元本は債券発行者が倒産しない限り支払われるため、比較的安全で確実な収益が見込めます。

② 優先権

企業が倒産した場合、債権者は株主より優先的に債務の返済を受ける権利があります。つまり、会社の資産が売却される際、まず債権者への返済が行われ、その後に株主が残余財産を受け取ることになります。このため、債権者は元本を回収できる可能性が高く、相対的にリスクが低いです。

③ 経営への関与権の不在

債権者は、企業の経営に**関与する権利がありません**。企業の経営方針や事業活動に対して投票権や発言権がなく、単に資金の貸し手としての立場に留まります。そのため、企業の業績が向上しても利息以上のリターンを得ることはできません。

④ 追加リスクのないリターン

債権者の収益はあらかじめ定められた利息によって得られるため、企業の利益や損失にかかわらず、リターンは固定的です。企業が大きな利益を上げても、債権者のリターンは増えませんが、同様に企業の業績悪化による損失の影響も限定的です。

株主としての権利(株式)

株式を購入する投資家は、企業の**株主**となり、企業の所有者としての権利を持ちます。株主の権利は企業の業績や経営に関わるもので、債権者とは異なるリスクと報酬があります。

① 企業の所有権

株主は、企業の所有者の一部となります。これは、株式の保有比率に応じて企業の資産や利益に対する権利を有していることを意味します。株主は企業が利益を上げた場合、その利益の一部を配当金として受け取ることができます。

② 議決権

株主は、企業の重要な経営方針や役員の選任などに関する議決権を持ちます。この権利は株主総会で行使され、企業の運営や経営戦略に対して発言権を持つことができます。

普通株式の場合

通常、1株につき1票の議決権が与えられます。

優先株式の場合

議決権はないこともありますが、配当や資産分配において優先的な権利があります。

③ 配当受取権

株主は企業が利益を出した場合、利益の一部を配当金として受け取る権利があります。ただし、配当金は企業の業績や経営方針に左右され、必ずしも毎年支払われるとは限りません。無配の場合や、配当が大幅に減少するリスクもあります。

④ 残余財産の分配権

企業が倒産した場合、株主には会社が保有する資産のうち、債務を清算した後に残った残余財産を受け取る権利があります。しかし、債権者やその他の優先債権を持つ者への返済が優先されるため、株主が受け取れる資産は非常に少ないか、全くないことが多いです。したがって、株主は債権者よりもリスクが高い立場にあります。

⑤ 株価上昇によるキャピタルゲイン

– 株主は、株式の**価格上昇**による利益(キャピタルゲイン)を得る可能性があります。企業の業績が向上したり、成長が期待されたりする場合、株価が上昇し、その差額が利益となります。これは債券投資にはない株式の大きな魅力です。

⑥ 経営への関与(間接的)

株主は企業の所有者であるため、企業の経営に間接的に影響を与えることができます。特に大株主になると、取締役の選任や企業戦略に強い影響力を持つことがあります。一方で、小規模の株主の影響力は限定的です。

権利の違いまとめ

| 特徴 | 債権者(債券) | 株主(株式) |

| 立場 | 資金を貸し付ける借主 | 企業の所有者 |

| 収益 | 定期的な利息(クーポン) | 配当金およびキャピタルゲイン |

| 収益の確実性 | 高い(利息と元本は契約で決定) | 不確実(企業業績次第) |

| 議決権 | なし | あり(株主総会で行使) |

| 破産時の優先権 | 高い(優先的に返済される) | 低い(債権者の後に残余を受け取る) |

| リスク | 低リスク(元本の保護あり) | 高リスク(元本の保証なし) |

| 経営への関与 | なし | あり(間接的な経営参加) |

まとめ

債権者は、企業や政府に資金を貸し付け、利息収入と元本返済を受ける権利があり、経営には関与せず、安全性が高い代わりにリターンは限られています。

株主は、企業の所有者として配当金とキャピタルゲインを得ることができ、議決権を通じて経営に参加する権利を持っていますが、企業の業績や市場の変動に伴うリスクが高いです。

償還期限と売却の違い

債券の償還期限と株式の売却タイミング

債券と株式では、投資家が資金を回収する仕組みが異なり、債券の償還期限と株式の売却タイミングはそれぞれ異なる特性を持っています。これについて詳しく説明します。

債券の償還期限

債券の償還期限(maturity)は、投資家が債券に投資した元本を回収するタイミングを指します。債券は、発行者(企業、政府、自治体など)が一定期間後に元本を返済し、投資家に対してその間、利息を支払うことを約束した借入証書です。

① 固定された償還期限

債券にはあらかじめ償還期限が設定されており、通常は1年から30年以上の期間です。債券の発行者は、償還期限が来ると投資家に対して元本を全額返済します。

- 短期債:償還期限が1~5年程度の債券。

- 中期債:5~10年程度。

- 長期債:10年以上の償還期限を持つ債券。

② 元本の回収

償還期限に到達すると、債券の発行者は投資家に対して元本を全額返済します。これは債券を満期まで保有した場合に、投資家が投資額を取り戻す手段です。加えて、期間中には契約された利息が支払われます。

③ 中途売却の可能性

債券は満期前に市場で売却することもできます。ただし、売却価格は市場の金利や信用リスクの変動に応じて変動します。債券を満期前に売却する場合、元本を上回る価格で売却できることもあれば、元本を下回る価格で売却せざるを得ないこともあります。

④ 償還までの安定性

一般に、債券は償還期限が定められているため、投資家は**収益の安定性**を期待できます。投資家は定期的な利息を受け取り、償還期限が来ると元本が返済されるため、比較的低リスクな投資です。

株式の売却タイミング

一方、株式には償還期限がなく、投資家は自由に売却することで投資額を回収する仕組みです。株式投資では、売却のタイミングが非常に重要であり、株価の変動によってリターンが大きく左右されます。

① 売却の自由度

株式は償還期限が存在しないため、投資家は保有期間中に自由なタイミングで売却できます。投資家が売却を決めるタイミングは、個々の判断に依存します。

株価が上昇したタイミングで売却すれば、キャピタルゲイン(値上がり益)が得られます。

株価が下落した場合は、売却によって損失が発生することもあります。

② 市場動向と売却のタイミング

株式の売却タイミングは、市場の動向や企業の業績、さらにはマクロ経済の影響に大きく左右されます。株価は常に変動しており、そのタイミングによってリターンは異なります。

上昇局面

企業の業績が好調な場合や、経済全体が成長しているときに株式を売却すれば、利益を得やすいです。

下落局面

不況や業績悪化時に株式を売却すると、投資額を回収できずに損失が発生するリスクが高くなります。

③ 長期保有と短期売却

株式は、長期保有でリターンを最大化することを狙う「長期投資」や、短期間の価格変動を利用して利益を得る「短期売買」のいずれかの戦略が取られます。

長期投資

企業の成長を見込み、株式を長期にわたって保有し続けることで、配当や株価の値上がりによるリターンを狙う投資スタイル。

短期売買

市場の短期的な変動を活用し、素早く売却することで利益を上げるスタイルですが、リスクも高まります。

④ 売却による税制面の影響

株式の売却に伴う利益(キャピタルゲイン)は、キャピタルゲイン税の対象となることが一般的です。株式を保有する期間や国の税制によって、税金の率や条件が異なるため、売却のタイミングは税金を考慮する必要があります。

債券の償還期限と株式の売却タイミングの違いまとめ

| 特徴 | 債券の償還期限 | 株式の売却タイミング |

| 回収の方法 | 決まった償還期限で元本返済 | 自由に売却して回収 |

| 投資期間 | 固定(償還までの期間がある) | 無期限(投資家が自由に選べる) |

| リターン | 利息+元本の返済 | 配当+キャピタルゲイン |

| リスク | 低い(満期まで保有すれば元本保証) | 高い(売却時期によって損益が大きく変動) |

| 売却の自由度 | 満期まで保有または市場売却 | 常に売却可能 |

| 価格変動 | 市場金利や信用リスクの変動 | 企業業績や市場動向に依存 |

まとめ

債券は、一定期間保有すれば償還期限に元本が返済され、投資期間中は利息が支払われるため、収益が安定しています。満期までの保有が前提で、比較的低リスクな投資です。

株式は償還期限がないため、投資家が好きなタイミングで売却できる一方で、市場の変動によって売却益や損失が変わります。売却タイミングが利益を大きく左右するため、市場の動向や企業の業績を注視しながら売却判断を行いましょう。

リスク管理と投資戦略

債券投資と株式投資におけるリスク管理方法

債券投資と株式投資には、それぞれ異なるリスクが伴います。そのため、リスク管理の方法もそれぞれに適したものが求められます。以下に、債券投資と株式投資におけるリスク管理方法を詳しく解説します。

債券投資におけるリスク管理方法

債券は株式に比べて比較的リスクが低いとされますが、それでも市場金利や発行者の信用リスクなどが影響します。債券投資に伴う主要なリスクとその管理方法を紹介します。

① 金利変動リスクの管理

金利リスクは、債券の価格が市場金利の変動に大きく影響される点です。市場金利が上昇すると、既存の債券価格は下落し、逆に金利が低下すれば債券価格は上昇します。このリスクを軽減するために以下の方法があります。

債券のデュレーションを管理する

デュレーションは、債券の価格が金利の変動にどの程度影響を受けるかを測る指標です。短期債(デュレーションの短い債券)を選ぶことで、金利変動の影響を小さく抑えられます。

分散投資

異なる満期を持つ債券を組み合わせる**バーべル戦略**や、満期を広く分散させる**ラダー戦略**を活用して、金利変動によるリスクを平準化することができます。

② 信用リスクの管理

信用リスクとは、債券発行者が債務を返済できなくなるリスクです。信用格付けが高い政府債や企業債を選択することで、信用リスクを低減できます。

信用格付けの確認

信用格付け機関(ムーディーズ、S&Pなど)が発行する信用格付けを確認し、**投資適格債**(BBB以上)や、信用格付けの高い債券を選びます。

企業分析

企業の財務状況や業績を分析し、破産やデフォルトのリスクが低い発行体の債券を購入します。

③ インフレーションリスクの管理

インフレリスクは、インフレが進行すると債券の固定利息の実質価値が低下するリスクです。このリスクに対する対策としては以下があります。

インフレ連動債券(TIPS)の購入

TIPSなど、インフレに連動して元本や利息が調整される債券を購入することで、インフレリスクをヘッジできます。

分散投資

インフレ環境に強い資産(不動産やコモディティなど)と債券を組み合わせることで、リスクを分散します。

④ 流動性リスクの管理

流動性リスクとは、市場が不活発になり、債券を売却できない、あるいは希望する価格で売却できないリスクです。流動性リスクを軽減するには以下の方法があります。

取引量の多い債券を選ぶ

国債や大企業の社債など、流動性が高い債券を選択することで、緊急時に容易に売却できる可能性が高まります。

分散投資

債券の種類や発行者を分散し、特定の市場や発行者に依存しないポートフォリオを組むことが有効です。

株式投資におけるリスク管理方法

株式投資では、市場全体の変動や企業の業績による価格変動リスクが大きく、リターンの変動が激しいことから、債券投資に比べてリスクが高いとされます。ここでは、株式投資で重要なリスク管理方法について説明します。

① 市場リスクの管理

市場リスク(システマティックリスク)は、全体的な株式市場の動向や経済情勢の変化により、個別株式の価値が上下するリスクです。これを管理するには以下の方法があります。

ポートフォリオ分散

異なる業種や地域の株式に分散投資することで、特定の市場やセクターに依存するリスクを軽減します。例えば、テクノロジー株、ヘルスケア株、消費財株などを組み合わせることが有効です。

インデックス投資

市場全体に連動するインデックスファンドやETFを購入することで、個別銘柄のリスクを抑え、市場全体の成長を享受できます。

② 個別株リスクの管理

個別株リスク(非システマティックリスク)は、特定の企業の業績悪化や経営問題による株価の下落リスクです。これを軽減する方法には以下があります。

企業分析

企業の業績、収益構造、成長性、財務健全性などを分析して、安定した収益を期待できる企業を選定します。

業界・企業分散

特定の企業や業界に集中投資するのではなく、異なる業界や複数の企業に投資を分散することで、特定のリスク要因による影響を抑えます。

③ ボラティリティリスクの管理

ボラティリティリスクとは、株価の変動幅が大きくなることで、短期的に資産価値が大きく上下するリスクです。これを管理するには以下の方法があります。

ドルコスト平均法

定期的に一定額を投資することで、購入時期の価格変動リスクを抑え、株価の変動に対して購入価格を平均化できます。

長期投資

短期的な市場のボラティリティを気にせず、長期的な成長を見込んで株式を保有することで、ボラティリティの影響を減らすことが可能です。

④ リスク許容度に応じたポートフォリオ構築

投資家自身のリスク許容度に応じて、ポートフォリオの構築を行います。リスク許容度が低い場合は、安全性の高い資産(債券や現金)を増やし、リスク許容度が高い場合は株式の比率を高めるといった調整が必要です。バランス型ファンドや、株式と債券の組み合わせを用いることで、リスクをコントロールできます。

⑤ 損切りや利益確定のルール設定

損切り(ロスカット)や利益確定のルールを事前に設定することで、大きな損失を防ぐと同時に、利益を確実に確保することが可能です。例えば、株価が一定の割合で下落した際に自動的に売却する「ストップロス」を設定することで、損失を限定できます。

債券投資と株式投資のリスク管理方法の比較まとめ

| 特徴 | 債券投資 | 株式投資 |

| 主要リスク | 金利リスク、信用リスク、流動性リスク | 市場リスク、個別株リスク、ボラティリティリスク |

| リスク管理手法 | デュレーション管理、信用格付け確認、分散投資 | ポートフォリオ分散、ドルコスト平均法、企業分析 |

| リターン | 安定した利息収入 | 高いリターンを期待できるが変動が激しい |

| リスク許容度 | 低~中リスクを取る投資家向け | 高リスク |

まとめ:どちらを選ぶべきか?

投資家の目的やリスク許容度に応じた選択

債券と株式のどちらに投資すべきかは、投資家の目的やリスク許容度によって異なります。それぞれの特徴を考慮して、自分の投資スタイルに合った選択をすることが大切です。以下に、目的やリスク許容度に基づいて、どちらを選ぶべきかをまとめます。

投資目的に基づく選択

① 安定した収益を重視する場合

債券投資が適している理由

- 安定した利息収入を期待できる。

- 元本は償還期限に返済されるため、元本保証(発行者がデフォルトしない限り)に近い投資です。

- 市場の変動に対してリスクが低いため、リタイア後の収入や生活費の確保を目的とする投資家に向いています。

適した投資家の特徴

- 資産を守りたい、大きなリスクを取りたくない。

- 定期的なキャッシュフローが必要な人(年金の代わりとして債券利息を得たいなど)。

- 市場の変動に耐えられず、安定感を求める人。

② 長期的な資産成長を目指す場合

株式投資が適している理由

- 株式市場は長期的に見て成長傾向にあるため、長期投資を前提にすれば高いリターンを期待できます。

- 配当収入も得られるが、主要な利益源はキャピタルゲイン(株価の値上がり)です。

特に、若年層や長期的な成長を目指す投資家に向いています。

適した投資家の特徴

- リスクを取ってでも高いリターンを期待する人。

- 資産形成の期間が長く、短期的な変動を許容できる人(例:20代、30代など)。

- 企業や市場の成長に投資し、時間をかけてリターンを積み上げたい人。

リスク許容度に基づく選択

① リスクをできるだけ抑えたい場合

債券投資が適している理由

- 債券は、株式よりリスクが低いとされ、特に国債や投資適格社債は安全性が高いです。

- 市場金利の変動やインフレなどの影響はあるものの、元本が償還されるため、大きな損失のリスクが少ないです。

- リスクを低減しつつ、リターンを安定して得たい投資家向け。

推奨される投資

- 国債や投資適格社債(信用格付けが高い)。

- 短期債を選ぶことで、金利リスクをさらに抑えられます。

② リスクを取ってでも高いリターンを狙いたい場合

株式投資が適している理由

リスクは高いですが、その分高いリターンを期待できるのが株式投資です。特に成長企業に投資する場合、リターンが大きくなる可能性があります。

短期的な価格変動が大きく、資産が減少する可能性もありますが、長期的にはリターンが大きくなることが多いです。

推奨される投資

成長株や新興市場の株式に投資することで、高い成長を狙う。

分散投資やインデックス投資を行い、個別株のリスクを抑えつつリターンを追求。

投資期間に基づく選択

① 短期間での安全な投資を求める場合

債券投資が適している理由

債券は償還期限が明確に決まっているため、短期間で安定した収益が期待できます。特に、1年~5年程度の短期債券に投資すれば、満期までの期間が短いためリスクを抑えられます。

推奨される投資

短期国債や短期社債に投資することで、安全性を確保しつつ短期間でのリターンを得られる。

② 長期的に資産を増やしたい場合

株式投資が適している理由

株式市場は短期的には変動が激しいものの、長期的には成長が期待できます。時間をかけて投資することで、短期的な市場のボラティリティの影響を抑えつつ、資産を増やすことができます。

推奨される投資

- 長期保有を前提にした分散投資(地域、業種、企業)。

- インデックスファンドやETFを活用し、市場全体の成長に賭ける戦略。

まとめ

| 投資目的・リスク許容度 | 債券投資 | 株式投資 |

| 安定した収益 | 定期的な利息収入を得られ、元本返済が見込める | リスクが高く、安定性に欠ける |

| 長期的な資産成長 | 低リスクだが、リターンは限定的 | 長期的に高いリターンが期待できる |

| リスク許容度が低い | リスクが少なく、元本が比較的安全 | リスクが高く、資産の変動が大きい |

| リスク許容度が高い | 安全だが、リターンは限られる | 高リスクだが、長期的には大きなリターンが可能 |

| 短期間の投資 | 短期債券に投資することでリスクを抑えつつ利息を得る | 短期的な株価変動が大きいため不向き |

| 長期的な投資 | 安全だがリターンが低い | 長期保有でリターンを最大化できる |

債券投資は、安定した収益を得たい、リスクを抑えたい、短期的な投資をしたい人に向いています。

株式投資は、リスクを取ってでも高いリターンを狙いたい、長期的に資産を成長させたい人に向いています。

コメント